相続税の建物評価基準

人の財産を相続する。これは日常いつも行われることではなく、戸惑う部分も多くあります。そして預金は残高がすぐに見ることも可能ですし、証券などは証券会社に問い合わせすれば簡単に確認もできます。ですがそこに存在していても家や土地などの不動産は、売却する以外の場合その時価を計算することはなかなか難しい問題です。どうやってその金額を導き出すのかを把握しておくことは重要です。ここでは不動産の評価基準を解説します。

Contents

建物はどうやって評価されるのか

土地はその周辺の坪単価などを調べれば大体の想像がつくかもしれませんが、長年使ってきた建物は、いったいどう評価されるのでしょうか。税金の管轄部署となる国税庁では、ひとりひとりが違った評価を行わないように、基本的な共通ルールを導入しています。それが財産評価基本通達と言います。その共通ルールを使用することにより、大体同じ結果が導かれるように推奨しています。(ですがこちらは法律ではないので必ずしも遵守しなくてはならない訳ではありません。)

<参考URL>※こちらに各項目ごとに詳しく掲載されています。

財産評価|国税庁

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/01.htm

上の国税庁から発表されている財産評価の家屋の評価では、以下のような文章が記載されています。

家屋の価額は、その家屋の固定資産税評価額(地方税法第381条((固定資産課税台帳の登録事項))の規定により家屋課税台帳若しくは家屋補充課税台帳に登録された基準年度の価格又は比準価格をいう。以下この章において同じ。)に別表1に定める倍率を乗じて計算した金額によって評価する。

そのことにより基本的に建物を評価する場合には「固定資産税評価額」にて評価(計算)されています。固定資産税評価額を知る方法としては、不動産などを所有している場合には固定資産税の納税通知書が毎年(4~6月頃)届きます。その納税通知書に「価格」や「評価額」などの表記で記載されている金額が固定資産税評価額になります。建物の評価は、固定資産税評価額に1.0倍して評価します。ですのでその評価額は固定資産税評価額と同じになります。

<参考URL>

No.4602 土地家屋の評価|国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4602.htm

- 固定資産税の決め方は?

固定資産税は賦課課税方式(ふかかぜいほうしき)という課税方式によって決められています。住宅などの建物を新築した場合、法務局に建物の登記情報が登録することになっています。その登記情報を元に管轄部署が判断し、その建物に対しての固定資産税を決定しています。固定資産税評価額は、相続税などにも直結しています。

※固定資産税の内容は下の記事でも解説しています。

土地評価も簡単に解説

前の項目では建物の評価について解説しました。相続税や贈与税などの場合、土地と建物はセットになっている部分が多々あります。今回は建物についての記事ですが、土地の評価に関しても少し解説します。

土地評価で使われる基準は

建物の評価で使用される基準は「固定資産税評価額」でしたが、土地の評価を行う場合「路線価方式」と「倍率方式」という方法があります。

- 路線価方式とは

路線価が定められている地域の評価方法となっています。路線価とは、路線(道路)に面する標準的な宅地の1平方メートル当たりの価額のことを表しています。単位は千円単位です。路線価は路線価図から簡単に調べることが可能なので、その路線価に土地の面積を乗じることにより、価格を調べることができます。

路線価方式における土地の価額は、路線価をその土地の形状等に応じた奥行価格補正率などの各種補正率で補正した後に、その土地の面積を乗じて計算します。

<参考URL>

財産評価基準書路線価図・評価倍率表|国税庁

- 倍率方式とは

全ての地区に路線価が定められている訳ではありません。そのため路線価が定められていない地域の場合は倍率方式によって評価される場合もあります。倍率方式における土地の価額は、その土地の固定資産税評価額に一定の倍率を乗じて算出します。

土地の評価の場合でも、固定資産税評価額での算出する場合もあります。一つの方法ではないので方式によっては土地の評価も誤差が表れます。

<参考URL>

No.4602 土地家屋の評価|国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4602.htm

建物や土地から考える節税対策とは

土地や建物を所有していると、どうしても毎年の固定資産税を含め、いろいろな税金の負担が大きく肩にのしかかってきます。節税対策と言われるものは各種ありますが、建物をと土地の部分からできる節税対策はないものでしょうか。

節税対策の方法を解説

建物は賦課課税方式で算出されるため、一度決まった評価を変更することは簡単にできることではありません。そして税金の部分で大きな割合を占めているのが、建物より土地の部分です。そして周辺の立地条件などの変化に伴って価格の変動の可能性もあります。土地も評価を下げるなど不可能に感じますが、土地に関しては特例や活用によって評価額を下げることも可能です。

節税対策①:小規模宅地の特例を活用

小規模宅地の特例とは、被相続人が住居に使っていた土地や事業用として使用していた土地に対して「」住相続税の評価額が減額される特例」です。配偶者か亡くなった人と同居していた親族が相続した場合には、最大8割減額される場合もあります。

<適用条件>

- 被相続人の自宅がある土地の場合

配偶者や同居または生計を一にする子が相続し、その後も住み続ける場合に限ります。適用される限度面積は330㎡までとなっています。減額率は80%です。

- 被相続人が営んでいた事業用の宅地の場合

相続開始前からその土地で事業を行っており、相続人が事業を継承する場合です。適用される限度面積は400㎡までとなっています。減額率は80%です。

- 被相続人が所有していた貸付用の宅地の場合

相続人が引き続きの貸付事業を行う場合になります。適用される限度面積は200㎡までとなっています。減額率は50%です。

限度面積を超えた部分は通常の課税率で課税されます。

<参考URL>※こちらに詳しく掲載されています。

No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm

節税対策②:土地を活用して賃貸を行う

土地自身を貸し出したり(貸宅地)、その上に建物を建て賃貸する(貸家建付地)ことにより、土地の評価額も変化します。普通の土地から貸家建付地などになることにより、借地割合が発生します。

この借地割合とは、その土地における借地権の割合を表しています。ですのでその借地割合分が、評価額内の借地権評価額になります。その割合が大きくなるほど土地の評価は低くなり、節税対策の可能性につながります

土地活用は節税へつながる可能性も

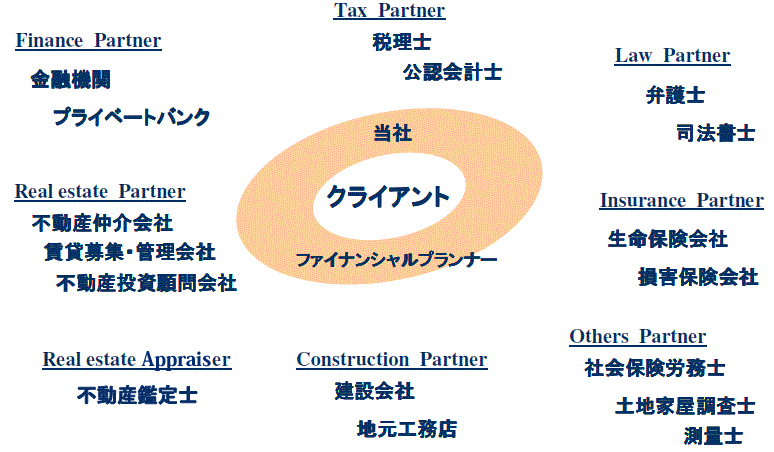

今回は相続税の建物評価基準を解説してきました。建物を評価する部分でも大きなかかわりをもつ固定資産をしっかり把握することにより、いろいろな可能性がふくらみます。節税対策には土地活用の部分も大きく効果を発揮できます。KANAEL住まいるは、住宅の設計から、土地活用などさまざまな方面からサポートし、お客様の「夢」、「思い」を形にしています。そしてふぁいなも在籍していますので、不動産・税金・金融・相続・保険など、資産に関する悩みにもしっかりお答えします。少しでも疑問・不安などがあった場合、お気軽にご相談ください。みなさんのワンストップショップ、KANAEL住まいるが力になります。

KANAEL住まいる URL:https://etwas.co.jp/

住所:埼玉県川口市中青木1-4-8-109 tel:048-256-0501

———————————————————————————————————

埼玉県・東京都・千葉県・神奈川県・茨城県・栃木県・群馬県など土地活用

でお困りの際は、お気軽にKANAEL住まいるへご相談ください。

お客様の「夢」、「思い」を形に。をコンセプトにしている設計事務所です。

建築設計事務所ならではの提案や15坪からの土地有効活用など、

土地活用の提案も得意としています。

一級建築士・宅地建物取引士・ファインシャルプランナー・賃貸不動産

経営管理士など、様々な資格の知識から皆様の思いを形にしています。

———————————————————————————————————